Tin công nghệ

5 Xu hướng thanh toán hàng đầu tác động đến châu Á năm 2024

Ở châu Á, bối cảnh thanh toán đang phát triển nhanh chóng nhờ những tiến bộ trong công nghệ, thay đổi khung pháp lý và thay đổi hành vi của người tiêu dùng. Sự phát triển này thể hiện một bức tranh toàn cảnh hấp dẫn về các xu hướng giao dịch tài chính. Bài viết nhằm tìm hiểu sâu hơn về những xu hướng thanh toán đang làm thay đổi hệ sinh thái ở khu vực này.

Xu hướng năm 2024 chỉ ra rằng, những thay đổi quy định pháp lý đang đóng vai trò quan trọng trong việc định hình bối cảnh thanh toán ở châu Á. Nhờ việc các chính phủ và tổ chức tài chính thích ứng với môi trường chuyển đổi, những thay đổi này tác động đến quá trình phát triển và ứng dụng các hệ thống thanh toán mới. Các hành động pháp lý dự kiến sẽ đẩy nhanh hơn nữa việc áp dụng các phương thức thanh toán mới, đảm bảo tuân thủ quy định pháp luật song vẫn thúc đẩy lĩnh vực đổi mới sáng tạo.

Ở châu Á, các xu hướng thống trị trong quá khứ vẫn được tiếp tục trong năm 2024 bao gồm các công ty công nghệ lớn đã phát triển dịch vụ thanh toán dựa trên ví điện tử, cho phép người dùng thanh toán bằng điện thoại thông minh qua mã QR hoặc NFC. Các ví điện tử này được liên kết với tài khoản ngân hàng, thẻ tín dụng. Các công ty công nghệ đang đổi mới bằng cách vừa là đối tác phân phối, vừa là đối thủ cạnh tranh tiềm tàng đối với những tổ chức thanh toán hiện tại. Các siêu ứng dụng có khả năng tích hợp tài chính nhúng đã là một trong những phương thức thanh toán thống trị trên khắp châu Á, ngay cả trước năm 2024.

Các xu hướng thanh toán khác ở châu Á xuất hiện trước năm 2024 bao gồm: Sự xuất hiện của mô hình mua trước trả sau (BNPL) giữa doanh nghiệp với doanh nghiệp (B2B); tiền kỹ thuật số của ngân hàng trung ương (CBDC) và sự phổ biến của các mô hình hạ tầng IT “ngân hàng như một dịch vụ” dựa trên đám mây đã giúp định hình phần lớn những gì chúng ta chờ đợi cho năm 2024.

Vậy đâu là 5 xu hướng thanh toán quan trọng ở châu Á trong năm 2024 và các xu hướng này sẽ tạo ra sự khác biệt như thế nào?

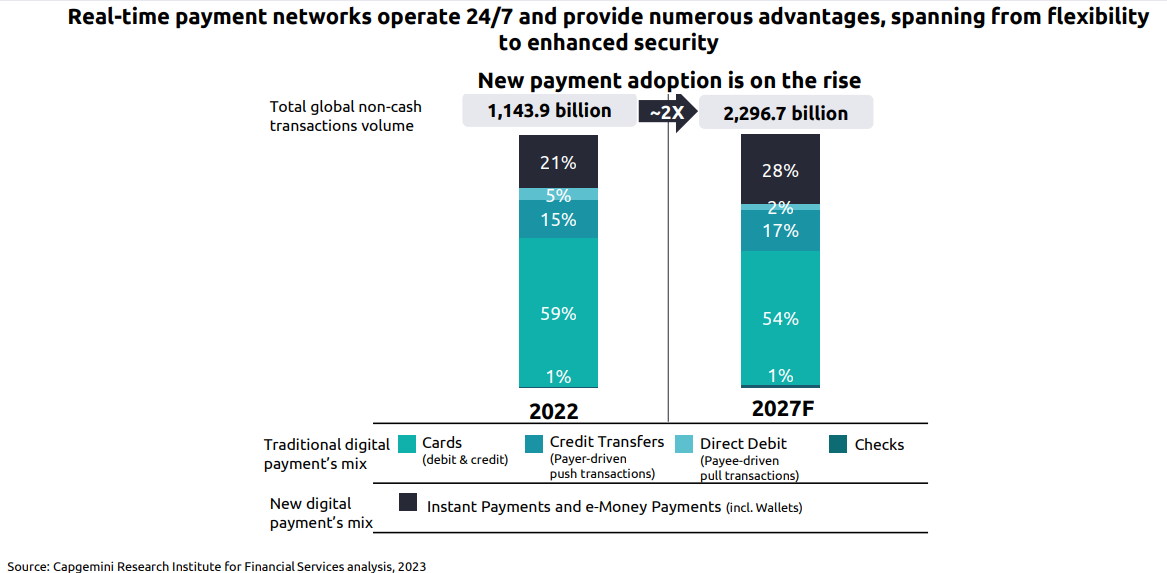

Sự gia tăng chóng mặt của cơ sở hạ tầng thanh toán tức thời

Ở châu Á, sự phát triển của hệ thống thanh toán tức thời đã đánh dấu sự chuyển đổi cơ bản theo hướng các giao dịch tài chính được thực hiện nhanh và hiệu quả hơn. Các hệ thống này hoạt động liên tục, chuyển tiền tức thời, trái ngược hoàn toàn với các phương pháp truyền thống. Nghiên cứu Thông tin chi tiết về thị trường tương lai từ năm 2022 cho thấy tiềm năng phát triển của lĩnh vực này, dự đoán thị trường thanh toán tức thời toàn cầu sẽ tăng từ 28 tỷ USD vào năm 2023, lên 125,7 tỷ USD vào năm 2033, với tốc độ tăng trưởng kép (CAGR) là 12,2%.

Các quốc gia như Ấn Độ đã dẫn đầu lĩnh vực này với Giao diện thanh toán hợp nhất (UPI) đạt 89,5 tỷ giao dịch kể từ năm 2016. Tương tự, tại các nước khác ở châu Á bao gồm: Singapore, Malaysia, Thái Lan và Hàn Quốc, hệ thống thanh toán dựa trên QR đang ngày càng trở nên phổ biến, cho thấy chuyển động mang tính khu vực hướng tới các phương thức thanh toán linh hoạt và thân thiện hơn với người dùng.

Phạm vi thanh toán tức thời đang mở rộng, không chỉ dừng lại ở các giao dịch thông thường của người tiêu dùng mà đã bao gồm cả các hoạt động tài chính phức tạp hơn. Sự mở rộng này là do các cơ quan quản lý và lượng người tiêu dùng chấp nhận các hệ thống này ngày càng tăng. Việc tích hợp thanh toán tức thời vào các hoạt động tài chính hằng ngày cho thấy sự thay đổi lớn trong sở thích và hành vi của người tiêu dùng, phản ánh nhu cầu về các phương thức giao dịch nhanh và thuận tiện hơn.

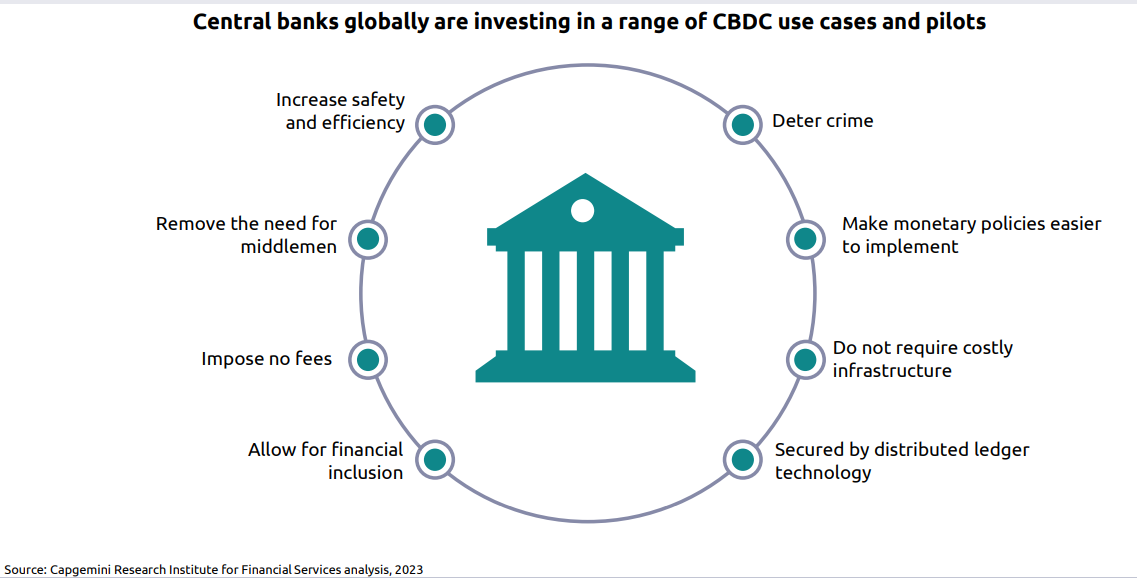

Ngân hàng Trung ương và việc áp dụng CBDC

CBDC đang nổi lên như một xu hướng chuyển đổi trong bối cảnh tài chính số. Đến giữa năm 2023, gần 130 quốc gia, chiếm 98% GDP toàn cầu, đang khám phá khái niệm CBDC. Đáng chú ý, gần một nửa trong số các quốc gia này đang trong giai đoạn phát triển, thử nghiệm hoặc tung ra tiền kỹ thuật số của riêng mình.

Dù cho mức độ chủ động và hăng hái khác nhau trên, song tầm quan trọng của CBDC ngày càng được các ngân hàng trung ương và ngân hàng thương mại thừa nhận, đặc biệt là khi các nền kinh tế trở nên liên kết với nhau hơn.

Các loại tiền kỹ thuật số này được chia thành các đồng CBDC bán lẻ và CBDC bán buôn, nhằm mục đích tạo thuận lợi cho các giao dịch trên nhiều khu vực khác nhau của nền kinh tế. CBDC bán lẻ cho phép giao dịch giữa các cá nhân và tổ chức, trong khi CBDC bán buôn hướng tới các tổ chức tài chính và các tập đoàn lớn. Sự phát triển của các loại tiền kỹ thuật số này cho thấy sự thay đổi lớn hướng tới các hệ thống tài chính toàn diện và hiệu quả hơn.

Nguyên mẫu và kiểm chứng mức độ khả thi của CBDC đang được phát triển cho các hệ thống thanh toán dựa trên công nghệ sổ cái phân tán (DLT), bao gồm các giao dịch: Thanh toán kèm thanh toán (PvP) xuyên biên giới, chuyển giao đối ứng thanh toán (DvP) trên thị trường bán buôn. PvP đảm bảo lần chuyển khoản thanh toán cuối cùng bằng một loại tiền tệ chỉ xảy ra sau khi quá trình chuyển khoản tương ứng bằng loại tiền khác được hoàn tất. Trong khi đó, DvP yêu cầu các tổ chức tài chính chỉ giao chứng khoán cho người nhận khi nhận được thanh toán.

Singapore là một trong những quốc gia tiến hành các thử nghiệm nâng cao về tiền kỹ thuật số, bao gồm CBDC bán buôn, tiền ràng buộc có mục đích (PBM) và tiền ổn định (stablecoin). Quá trình này cũng được kết hợp với việc phát triển các tuyến thanh toán xuyên biên giới và thiết lập kết nối với các nước láng giềng để tạo điều kiện thanh toán tức thời theo thời gian thực. Tiến trình này phản ánh xu hướng lớn hơn trong việc nắm bắt các loại tiền kỹ thuật số và đổi mới hệ thống thanh toán trong bối cảnh tài chính toàn cầu.

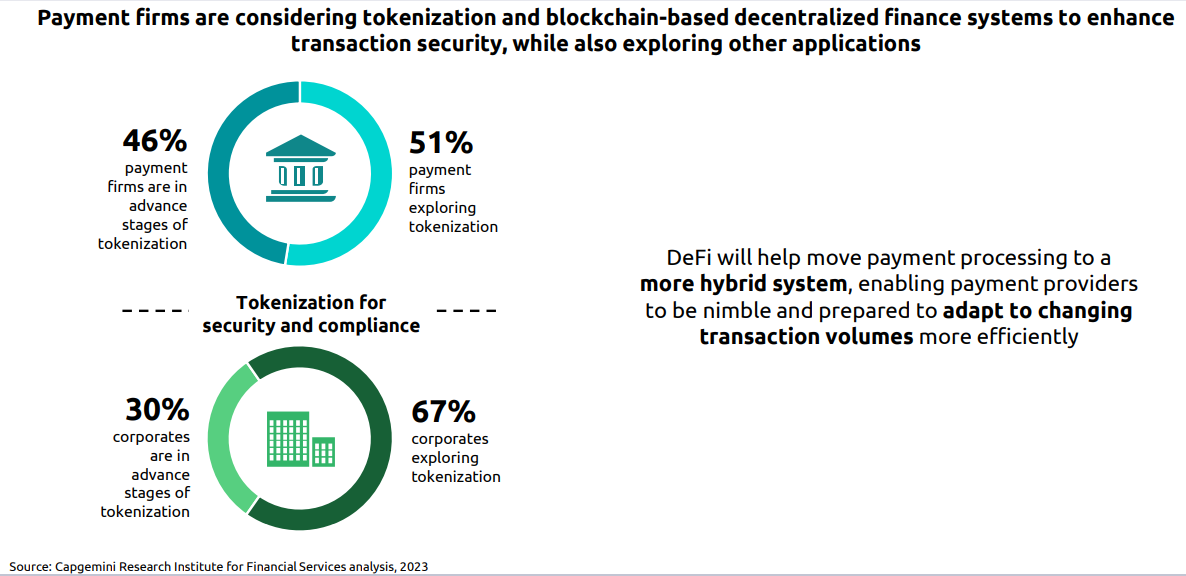

Áp dụng Token hóa và Blockchain để đảm bảo an toàn giao dịch

Thị trường token hóa và hệ thống tài chính phi tập trung (DeFi) dựa trên Blockchain đang tạo ra sức hút đáng kể trong lĩnh vực thanh toán. Thị trường token hóa toàn cầu được Fortune Business Insights định giá 2,39 tỷ USD vào năm 2022, dự kiến sẽ mở rộng lên 9,82 tỷ USD vào năm 2030, với tốc độ CAGR là 19,6%.

DeFi áp dụng công nghệ Blockchain, làm giảm nhu cầu về trung gian, từ đó giảm thiểu phí xử lý thanh toán. Thị trường Blockchain toàn cầu đang tăng trưởng nhanh chóng trong lĩnh vực dịch vụ tài chính – ngân hàng.

Theo nghiên cứu của The Business Research Company, thị trường DeFi dự kiến sẽ tăng lên 3,07 tỷ USD vào năm 2023, từ mức 1,89 tỷ USD vào năm 2022, thể hiện mức tăng trưởng hàng năm trên 62%. Đến năm 2027, thị trường này được dự đoán sẽ đạt 19,27 tỷ USD, mở rộng với tốc độ CAGR hơn 58% từ năm 2023 – 2027.

Khi việc áp dụng mã token tiếp tục phát triển để tăng cường bảo mật, các công ty cũng bắt đầu tích cực khám phá các ứng dụng DeFi thực tế hơn. Các NHTM đang đi đầu trong phong trào này, phát triển token tiền gửi tương ứng với số tiền gửi hiện có mà các ngân hàng này nắm giữ.

Các mã token này nhằm tạo điều kiện thuận lợi cho một loạt ứng dụng, bao gồm thanh toán trong nước và xuyên biên giới, quy trình giao dịch và thanh toán, cũng như đóng vai trò là tài sản thế chấp cho tiền mặt. Sự phát triển này cho thấy sự thay đổi then chốt theo hướng tích hợp các công nghệ tiên tiến, an toàn và hiệu quả hơn trong lĩnh vực tài chính.

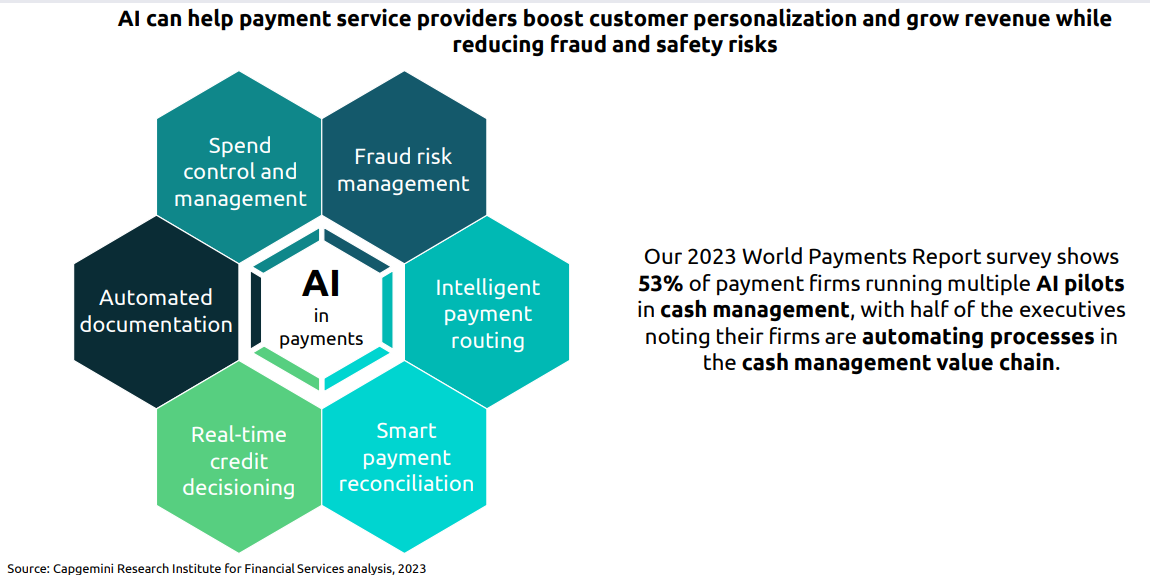

Vai trò của AI trong dịch vụ thanh toán

Việc áp dụng trí tuệ nhân tạo (AI) trong lĩnh vực thanh toán đã mang lại rất nhiều lợi ích. Các quy trình được hỗ trợ bởi AI đã giảm thiểu sai sót và tăng tốc độ giao dịch trong các công việc sử dụng nhiều lao động. Một trong những chức năng chính của AI trong lĩnh vực này là khả năng khớp các khoản thanh toán với các hóa đơn chưa thanh toán, từ đó tự động hóa việc đối chiếu thanh toán và giảm đáng kể các hoạt động thủ công.

AI cũng đóng vai trò quan trọng trong việc xác định những trường hợp chậm trễ thanh toán tiềm ẩn như tranh chấp, tạo điều kiện cho việc giải quyết chủ động hơn. Khả năng này của AI không chỉ đẩy nhanh quá trình thanh toán mà còn nâng cao tính minh bạch của dữ liệu thanh toán, thúc đẩy các mối quan hệ đáng tin cậy trong kinh doanh.

AI cũng có thể phát hiện các giao dịch gian lận thông qua các hệ thống tự động được hỗ trợ bởi máy học (ML), có khả năng phân tích nhanh chóng lượng dữ liệu khổng lồ để xác định các rủi ro tiềm ẩn và các hoạt động gian lận.

Báo cáo thanh toán thế giới năm 2023 chỉ ra rằng, 51% giám đốc điều hành trong lĩnh vực thanh toán được khảo sát xác định, việc giới thiệu khách hàng nhanh chóng và hiệu quả, định danh khách hàng (KYC) và các dịch vụ chống rửa tiền (AML) là những thách thức lớn. AI có khả năng tối ưu hóa các quy trình này và giảm thiểu lỗi của con người, từ đó có thể giảm chi phí xử lý liên quan đến các giao dịch khối lượng lớn.

Hơn nữa, Báo cáo thanh toán thế giới năm 2023 của Capgemini tiết lộ, 53% công ty thanh toán đang tham gia vào nhiều dự án thí điểm để khai thác AI trong chuỗi giá trị quản lý tiền mặt. Cuộc khảo sát cho thấy, các tổ chức tài chính đang chạy nhiều thử nghiệm để tự động hóa các quy trình thanh toán trong chuỗi giá trị quản lý tiền mặt, trong khi đó, 61% số người được khảo sát thừa nhận lợi ích của việc cộng tác với Fintech trong việc phân tích dữ liệu.

Trong số các xu hướng năm 2024, xu hướng này nhấn mạnh sự phụ thuộc ngày càng tăng vào AI ở châu Á để nâng cao hiệu suất và hiệu quả trong lĩnh vực thanh toán.

Số hóa quản lý tài khoản

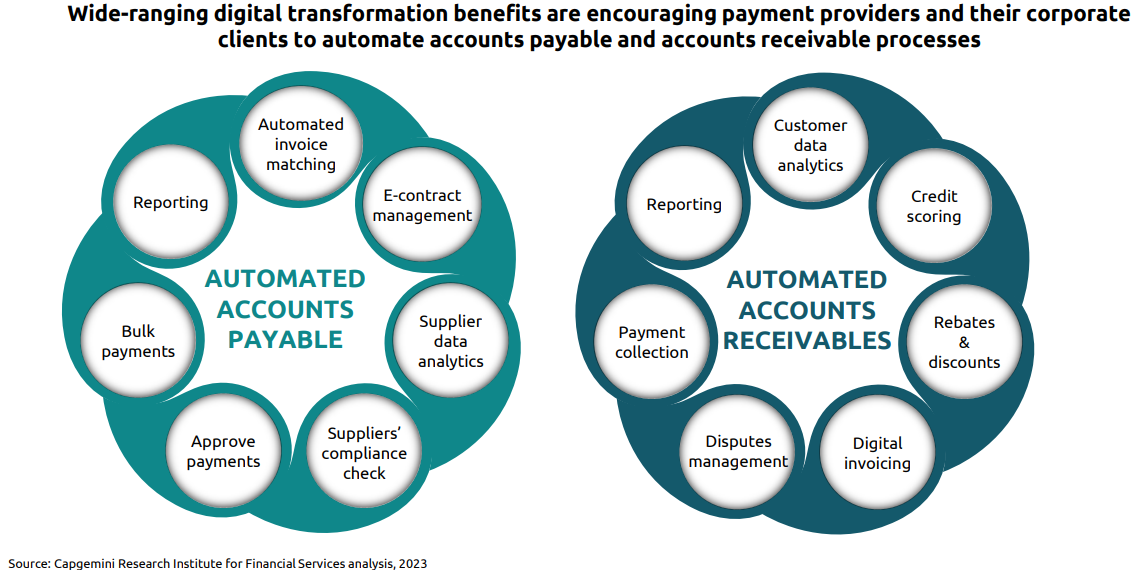

Nhu cầu ngày càng tăng về hiệu quả, giảm chi phí và truy cập thông tin nhanh chóng đang thúc đẩy các công ty thanh toán số hóa các quy trình tài khoản phải trả (AP) và phải thu (AR). Những đơn vị áp dụng sớm đã thu được những lợi ích đáng kể từ việc sử dụng công nghệ quét kỹ thuật số và nhận dạng ký tự quang học (OCR) để xử lý hóa đơn.

Hơn nữa, các giải pháp quản lý quy trình số hóa đang nâng cao hiệu quả theo dõi và phê duyệt, quản lý nhà cung cấp và lọc các bên bị xử phạt để phát hiện và ngăn chặn tội phạm tài chính. Công ty nghiên cứu Adroit dự đoán, thị trường tự động hóa AR và AP sẽ mở rộng với tốc độ CAGR là 17,6% từ năm 2019 – 2029, đạt giá trị thị trường là 7,8 tỷ USD.

Các công ty thanh toán đang dần triển khai tự động hóa và chuyển đổi số để nâng cao năng suất hoạt động. Năm 2021, HSBC đã tích hợp các chức năng quản lý chi phí và thanh toán quốc tế vào nền tảng ngân hàng của Oracle NetSuite, cho phép khách hàng doanh nghiệp tự động hóa và đối chiếu các quy trình tài khoản phải trả, phải thu của mình.

Tương tự, các khách hàng doanh nghiệp sử dụng nền tảng Quản lý tài khoản ảo (VAM) của Citi có quyền truy cập vào các khoản phải thu và phải trả tự động, cùng với khả năng quản lý tiền mặt tức thời như tập trung tiền mặt theo thời gian thực, tách biệt tài khoản và đối chiếu tức thì. Citi đã báo cáo mức tăng trưởng số dư tài khoản ảo tăng đáng kể 82% vào năm 2022, thành công này là nhờ tỷ lệ chấp nhận nền tảng VAM đạt mức 33%.

Xu hướng này cho thấy tầm quan trọng ngày càng tăng của các giải pháp kỹ thuật số trong lĩnh vực tài chính, phản ánh sự thay đổi hướng tới các hệ thống xử lý thanh toán hợp lý và hiệu quả hơn.

Năm 2024 – kỷ nguyên chuyển đổi cho xu hướng thanh toán ở châu Á

Vào năm 2024, các xu hướng cho thấy, lĩnh vực thanh toán ở châu Á đang trên đà phát triển trong kỷ nguyên chuyển đổi số. Xu hướng thanh toán tức thời, CBDC, mã thông báo (token), tích hợp AI và số hóa quản lý tài khoản đang xác định lại bối cảnh giao dịch tài chính ở khu vực này.

Sự chuyển đổi này không chỉ mang tính công nghệ mà còn mang tính văn hóa, phản ánh sự thay đổi hướng tới các giải pháp thanh toán hiệu quả, an toàn và lấy khách hàng làm trung tâm. Do đó, tương lai của thanh toán ở châu Á không chỉ hứa hẹn tiến bộ công nghệ mà còn là một kỷ nguyên mới về tính toàn diện và tài chính hiệu quả.